蚂蚁集团上市的“放血”效应会有多大?

最近,彭博透露,蚂蚁集团已将IPO融资目标从300亿美元上调至350亿美元,估值从2,250亿美元增至2,500亿美元。

蚂蚁上市可以说是一次高调的上市,不仅因为它是世界上最大的独角兽,更重要的是,它给A股带来了稀缺、高质量的科技股。一只股票最终朝着拥有自己的"FAANG"迈出了坚实的一步。

世界上最大的IPO和有争议的战争拨款基金

如果算上350亿美元,蚂蚁咨询公司筹集的资金总额将超过2,300亿元,A股将超过1,000亿元。蚂蚁集团也将超过沙特阿美公司,成为世界上最大的IPO。

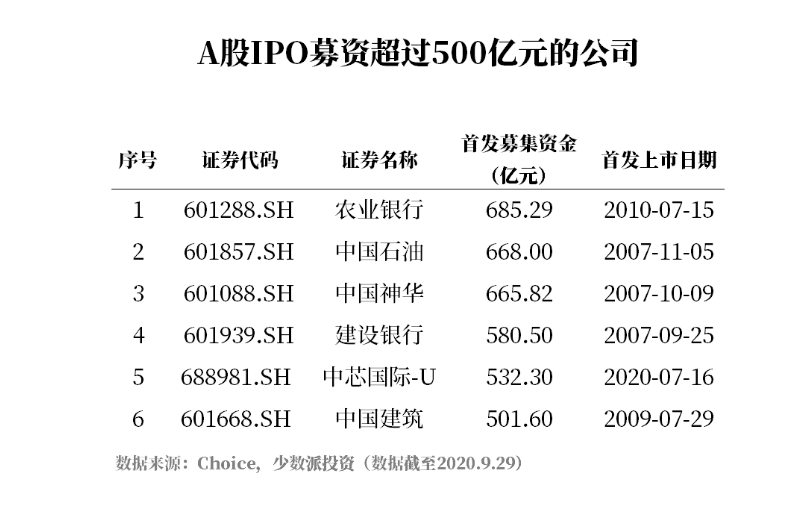

1000亿元的资金总额非常大。到目前为止,A股历史上只有6家公司筹集了超过500亿元的资金。中国农业银行(3.170,0.000,0.00%)是最高的,筹资685亿元。因此,蚂蚁的筹资规模将大大打破A股的纪录。

除了吸引人们对人才规模的关注外,蚂蚁的战争拨款基金也引起了很多争议。

蚂蚁在A股招股说明书中透露,共有8只基金签署了战争认购协议。随后,在这8只基金中,5只为期18个月的基金完全以支付宝出售,起价1元。

9月25日拍卖后,五只战争拨款基金在两分钟内卖出10亿元,一小时卖出102亿元,其中有2只在同一天中午达到120亿元的目标。截至昨天,已有近700万人购买了蚂蚁战争拨款基金。

同时,支付宝销售的"排他性"方式也引起了银行与互联网渠道纠纷的讨论。虽然蚂蚁回答说,它们"不同于银行服务的客户群,提供错位的服务和互补的关系",但它们无疑偷走了一些银行渠道的购买力。

公平竞争和渠道改变是一个重大的长期话题,这里没有太多的讨论。我认为普通投资者更关心的是:如此有才华的IPO会对A股产生什么影响?

抽血"表面看起来很严肃。

1000亿元以上的自然IPO规模,一看就会对市场造成严重的"抽血"。但事实上,对A股股票基金的影响远远小于1000亿元,因为战略投资者会提前认购大量股票。

中芯国际在7月份也被列入科技创新委员会(51.150,1.50,3.02%),也对其"抽血"表示担忧,因为募集资金约500亿美元。然而,在发行结果公布后,我们可以看到,这29场战争共认购了242.6亿元人民币,占了发行量的一半左右。

对蚂蚁集团而言,其上市引起了许多战略投资者的关注。目前,世界上一些顶级主权财富基金已计划参与A股IPO。例如,全球第三大主权基金阿布扎比投资局(Abdia)、全球第六大主权基金gic和加拿大养老基金投资公司cpib明确表示,它们希望参与蚂蚁A股的战略配售。

在质量问题上,投资者永远不会短缺。可以预测,蚂蚁的战略布局不会太小,很可能与中芯国际类似,占一半。然后,A股基金的影响也将按比例减少。然而,不可否认的是,抽血的影响仍然存在。

但我认为,这种抽血并不适用于所有公司,而是针对那些没有竞争力、流动性充裕而正在崛起的劣等企业。

美国股市也经历了2012年的Facebook和2014年的阿里巴巴(Alibaba)等科技股,筹资逾1000亿元。但美国股市在IPO后仍在上涨,纳斯达克和标准普尔500指数(Nasdaq)和标准普尔500指数(S&P 500)也创下新高。

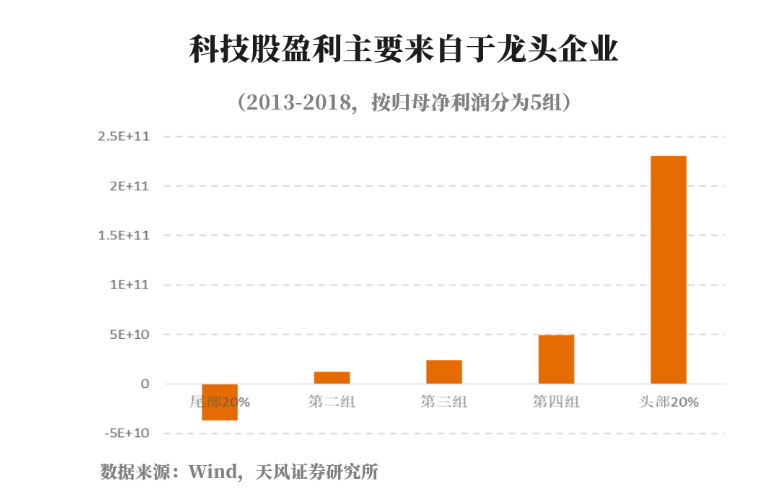

天丰证券(6.58,0.11,1.70%)曾根据2013至2018年的平均净利润将TMT、医药和其他科技股的A股分成五组。统计结果显示,母公司的净利润占样本空间内所有股票总净利润的82.36%。

因此,市场从来都不缺钱,但有好的项目,有好的企业。强而强"的公司是稀缺的,"胜利者随时随地"的情况将永远存在。我相信,对于那些不断创造价值的公司来说,"血"是不可能耗尽的。

误解在哪里?

与银行房地产等传统行业股票相比,科技股自然更具吸引力。

统计数据显示,近几年标准普尔500指数的上涨几乎完全是由苹果(Apple)和亚马逊(Amazon)等五大科技股推动的,其余495只股票几乎没有贡献。

想想看:如果1000亿的血液不是像蚂蚁那样的科技公司,而是一家银行呢?我相信它不会像现在那么受欢迎。

这种思维方式已在人们的头脑中形成,高质量的科技目标已为每个人所青睐,成为人们争相追逐的对象。

这并不是要否定好科技公司的股价表现,而是要从另一个角度去思考:当每个人都对一种事物感到乐观时,那么它相反的、被忽视的东西,表现--价格比率就会相应提高--这是可能的误解,也是一个较高的回报风险投资机会。

结论

不仅蚂蚁集团,还有金龙鱼、京东、数学、吉利汽车、中金公司等大公司都将入股A股,但我不认为这是抽血。即使抽血,其影响也是短期的,也是针对那些劣势公司的。

今年是我国资本市场改革的一年,注册制度将产生深远的影响。我相信,上市公司的持续供应,再加上适者生存,从长远来看,一定会有优秀的公司退出。无论是传统行业还是新兴技术,只有好公司才能生存。